27. juuni 2024

Aprillis kirjutasin Ärilehes pikemalt, miks tänases Eestis „Pensioni osas saad vaid endale loota“ ning miks sel aastal esmakordselt antud võimalust oma II samba sissemakse määra 2% pealt 4% või 6% peale tõsta peaksid kõik kindlasti ka kasutama. 40-aastase kogumisperioodi jooksul suurendab 2% sissemakse asemel 6% sissemakse määra kasutamine inimese kogupensionit ligi veerandi võrra.

Juunis kinnitas Riigikogu seadusemuudatuse, millega tulevast aastast hakkavad keskmisest 776 euro suurusest riigipensionist rohkem teenivad pensionärid seda ületava osa pealt riigile ära maksma 22% tulumaksu. Riigieelarvesse toob see 2025. aastal lisa maksuraha 17 mln, aasta hiljem 36 mln ja kaks aastat hiljem juba 55 mln. Riigil on kitsas käes ja otsitakse kärpekohti ja uusi tuluallikaid. Riigieelarve on sügavas miinuses, kaitsekulutusi on vaja tõsta, pensione on vaja tõsta, hariduse rahastamist on vaja tõsta, tervishoidu on vaja lisaraha – probleem on süvenev.

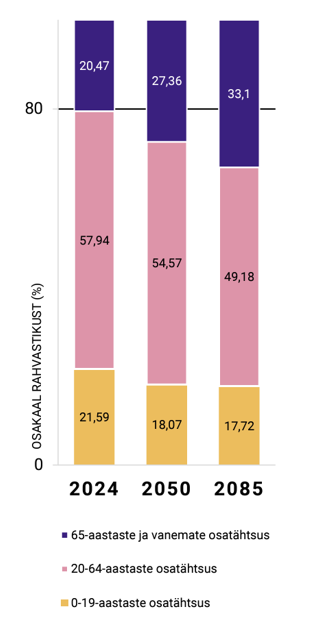

13. juunil avalikustas Eesti Statistikaamet järgmise 60 aasta rahvastikuprognoosi. Kui täna on Eestis 20-64 aastaseid tööealisi 58% kogu rahvastikust ja üle 65 aastaseid pensionäre 20%, siis aastaks 2050 on need osakaalud vastavalt 55% ja 27% ning aastaks 2085 hinnanguliselt 49% ja 33%. Demograafiline pilt muutub aasta aastalt järjest keerulisemaks ning riigil on üha raskem väheneva maksumaksjate baasiga elamisväärset pensioni pakkuda üha suuremale pensionäride armeele. Oleme sellest tegelikult rääkinud väga palju aastaid, nüüd näeme juba ka esimesi samme riigipensionite kasvu pidurdamise suunal läbi pensionite maksustamise. Võimalik, et sellele järgneb ka riigipensionite indekseerimise ümbervaatamine.

Suhtena keskmisesse palka on Eestis niigi ühed Euroopa madalaimad pensionid. Pilti aitaks muuta see, kui riik ise suunaks jõulisemalt inimesi II või III samba pensionisambasse senisest oluliselt rohkem raha koguma või kui sarnaselt lääneriikidega panna tööandjad oma töötajate pensionikogumisse panustama. Selleks on vaja aga seadusemuudatust, et tööandjaid motiveerida tööandjapensionit oma väärtuspakkumisse lisama. Tänane valitsus on tööandjapensioni jõustamise võimalusi küll analüüsinud, kuid tegudeni pole veel jõudnud. Pikemas plaanis on see aga möödapääsmatu samm, mida varem ära teha, seda kiiremini saame pensioniaugust välja ja seda rohkem aega jääb ettevõtjatele muudatusele reageerimiseks.

Mida teha pensionärina, et endaga hakkama saada?

Noorematel on võimalus kohe oma II samba makseid suurendada ja võimaluse korral alustada ka III samba püsimaksekorraldusega endale jõukohases tempos. Mõlemad investeerimisvõimalused on ikkagi tulumaksuvabad ja seda ei tohiks raisku lasta. Ning jääda seejärel ootama, millal jõustub Eestis tööandjapension ja ka sellega liituda.

Kel pensioniiga aga varsti ukse ees, neil tasub samuti pensionikogumisega tegeleda nii kaua kui võimalik, st päris oma tööea lõpuni. Ja töölt lahkudes sõlmida oma kogutud II ja III samba summadele oodatava eluea pikkused maksuvabad fondipensioni väljamaksed. LHV näitel näeme, et täna juba iga viies pensioniealine inimene saab aru, et kogutud pensioniraha korraga välja võtmine ja kontole seisma jätmine ning riigile 10% tulumaksu maksmine ei ole hea lahendus ning valib hoopis tulumaksuvaba väljamakselahenduse 19-20 aastase fondipensioni näol, kus raha jääb fondi edasi kasvama ja kust tehakse jooksvalt igakuiseid väljamakseid. Aasta tagasi valis sama fondipensioni LHVs iga kümnes pensionile jääja, kaks aastat tagasi iga kahekümnes – pole mingit põhjust arvata, et tulumaksuvaba oodatava eluea pikkune fondipension ei muutuks järgnevate loetud aastate jooksul kõige populaarsemaks väljamakselahenduseks. Keskmine selline igakuine maksuvaba väljamakse on LHV pensionifondide klientide näitel kasvanud tänaseks juba veidi üle 100 euro piiri, mis on väga arvestatav igakuine pensionilisa.

Kuid kuna vanematel inimestel on kogumiseks jäänud vähe aega, siis ainult kogumise jätkamisega pensioniea saabudes suuremat elustandardi langust ära ei hoia. Sel aastal on ametlikuks pensionieaks 64 aastat ja 9 kuud, uuel aastal 65 eluaastat ning sealt edasi on see seotud pensioniealiste oodatava elueaga – kui oodatav eluiga pikeneb, siis tõuseb ka pensioniiga, kuid mitte rohkem kui 3 kuud ühe aasta kohta. Selle muudatuse mõte ongi, et pensioniiga olekski ca 18-20 aastat sõltumata inimeste aja jooksul muutuvast elueast.

Et päästa end pensionivaesusest tasub tänastel 60-aastastel tõsiselt mõelda ametlikust pensionieast veidi kauem tööl käimise peale. Ametlik termin sellele on „paindlik pension“ - inimestel on võimalik minna pensionile enne oma pensioniea saabumist või pärast seda. Varem minnes on elu lõpuni makstav pension väiksem, hiljem minnes suurem. Ja see võib olla ka palju suurem. Need protsendid muutuvad aastast aastasse veidi, kuid laias laastus on suurusjärk sama – 2024. aastal on edasilükatud elu lõpuni makstav riigipension suurem vastavalt järgmiselt:

- 1 aasta hiljem +6,12%

- 2 aastat hiljem +15,50%

- 3 aastat hiljem +25,39%

- 4 aastat hiljem +36,90%

- 5 aastat hiljem +50,04%

Ehk kui Eesti keskmine I samba riigipension on täna 774 eurot kuus, siis töötades 3 aastat kauem on võimalik saada sellest 25% võrra rohkem ehk 967 eurot. Töötades 5 aastat kauem siis koguni 50% rohkem ehk 1161 eurot.

Täna on ca pooled vanemaealised pensioniea saabumisel kohe pensionile suundumas ning järelejäänud poolest omakorda pool aasta-kahe pärast. Tasub mõelda ja arvutada – seniks, kuni Eestis pole tööandjapensionit jõustatud ning inimesed pole aastakümneid suuremate maksemääradega oma II või III sambasse raha koguda jõudnud, siis kui tervist ja töötahet on, siis 3 aastat pensionile mineku edasilükkamist toob veerandi võrra suurema pensioni ja aitab oluliselt paremini elu lõpuni soovitud elustandardit hoida.

Joel Kukemelk

LHV Varahalduse juhatuse liige

FinanceEstonia kogumispensioni töörühma juht