LHV Pensionifond XL

Sobib kui

- oled valmis riskima keskmisest rohkem,

- sa soovid kasvatada pensioniks kogutud raha pika aja jooksul.

Suurema aktsiaosakaaluga XL

- XL on LHV kõige äkilisem aktiivselt juhitud pensionifond. See tähendab, et XL investeerib aktsiaturgudele rohkem kui ükski teine LHV aktiivne fond.

- Kuigi XL tohib paigutada aktsiaturgudele kõik oma varad, eelistame hajutada fondi investeeringuid mitme varaklassi – kinnisvara, erakapitalifondide ja börsiväliste võlakirjade – vahel.

- XL on juhitud aktiivselt, tänu millele on riskid juhitud ja koguja raha hoitud. Meie investeerimistiim teeb otsuseid põhjaliku analüüsi tulemusena ja majandusolukorrast lähtudes.

Kristo Oidermaa

LHV fondijuht

„Fondi XL aktsiaportfelli kokkupanemisele oleme lähenenud temaatiliselt ja valinud välja sektorid, mis on alati pakkunud kiire inflatsiooni ajal head tootlust.“

Suurimad investeeringud

Andmed on toodud 31.03.2025 seisuga

| Suurimad investeeringud | |

|---|---|

| ZKB Gold ETF | 5,13% |

| Invesco MDAX UCITS ETF | 3,86% |

| Eesti Energia perpetual NC5.25 | 3,79% |

| Axcel VI | 3,68% |

| Fortum | 3,02% |

| First Trust RBA American Industrial Renaissance | 2,17% |

| AMUNDI EURO STOXX BANKS UCITS ETF | 2,14% |

| iShares Gold Producers UCITS ETF | 2,08% |

| Investindustrial VII L.P. | 2,03% |

| Monte Rosa V Class J | 2,02% |

Suurimad Eesti investeeringud

| Suurimad Eesti investeeringud | |

|---|---|

| Eesti Energia perpetual NC5.25 | 3,79% |

| East Capital Baltic Property Fund III | 2,00% |

| Luminor 7.75% 08/06/2027 | 1,48% |

Varaklassid

Fondi info

| Fondi info | |

|---|---|

| Fondi maht (seisuga 31.03.2025) | 274 891 523 € |

| Fondivalitseja | LHV Varahaldus |

| Omaosalus fondis | 530 000 osakut |

| Depootasu määr | 0.0415% (maksab LHV) |

| Depositoorium | AS SEB Pank |

Sisenemistasu: 0%

Väljumistasu: 0%

Valitsemistasu: 0,6120%

Edukustasu: Edukustasu on 20% fondi tootluse ja võrdlusindeksi positiivsest vahest ning maksimaalselt 2% aastas fondimahust.

Jooksvad tasud (sh valitsemistasu): 1,21%

Jooksvate tasude näitaja on hinnanguline, baseerudes kehtival valitsemistasul ning kõigi teiste arvestusse minevate kulude 2024. aasta tasemel. Jooksvate tasude suurus võib aastati varieeruda.

Märts 2025: Tariifide kiuste stabiilsed tulemused

Kristo Oidermaa ja Romet Enok, fondijuhid

Arenenud turud olid märtsis punases, kuna ootasid kaubandussõja eskaleerumist, ja aprilli alguses see ka juhtus. S&P 500 indeks langes märtsi jooksul dollarites mõõdetuna 5,8% ja Euroopa Euro Stoxx 50 langes eurodes mõõdetuna 3,8%. Arenevate turgude indeks püsis üsna muutumatuna, tõustes dollarites mõõdetuna 0,4%, ja selle indeksi suurim liige Hiina kogus kuuga dollarites mõõdetuna väärtust 2%. Baltikumi OMX Baltic Benchmarki indeks kallines 1,6%.

Müüsime portfellidest välja Saabi aktsia, suurendasime oma positsiooni Saksamaa väikeste ja keskmise suurusega ettevõtete indeksis MDAX ning uue investeeringuna ostsime Saksamaa ettevõtet Bechtle AG. Viimase paari kuu jooksul oleme fondi portfellidesse lisanud positsioone Saksamaalt, kus näeme tulevikupotentsiaali suurema riigieelarve defitsiidi tõttu, ja see peaks mõjuma hästi ka kohalikele aktsiaturgudele.

Kuu jooksul andsid fondi tootlusesse suurima panuse meie kullaga seotud positsioonid, mis kallinesid vahemikus 5–13%, ja Euroopa kaitsetööstuse ettevõte Thales, mis tõusis ligikaudu 28%. Kõige rohkem vedasid tootlust allapoole kaks Ameerika Ühendriikide väikeste ja keskmise suurusega ettevõtete indeksit (American Industrial Renaissance ETF ja Russell 2000 ETF), mis odavnesid 9–10,5%, ning ka Novo Nordisk, mis kaotas väärtust ligikaudu 26%.

Märtsis teatas Eesti idufirma Blackwall (varasema nimega Botguard) 45 miljoni euro suurusest edukast B-seeria rahastusvoorust. Seda juhtis Euroopa B2B-tarkvarainvesteeringutele keskendunud riskikapitalifirma Dawn Capital. Rahastusvoorus osales ka osa seniseid investoreid, näiteks MMC ja Tera Ventures. Blackwall arendab tehisintellektil põhinevaid turvalisuse ja veebitaristu lahendusi ning on kanda kinnitanud juba mitmes piirkonnas üle maailma. Ettevõtte tarkvara kaitseb üle 2,3 miljoni veebilehe ning lähiajal plaanitakse laieneda nii USA-sse kui ka Aasiasse.

Üks meie märkimisväärne otseinvesteering hakkab lõpule jõudma, kuna Leedu Šiaulių pank teatas, et maksab tagasi LHV fondide tehtud võlakirjainvesteeringu. Väärtpaberite intress on 6,15% aastas. See oli osa meie investeeringust Baltikumi pankade – Coop, Citadele ja Šiaulių – allutatud võlakirjadesse. Kaks esimest panka on juba oma väärtpaberid lunastanud.

Veebruar 2025: Kas Euroopa on pead tõstmas?

Kristo Oidermaa ja Romet Enok, fondijuhid

Veebruarikuu oli president Donald Trumpi ametisse astumise tõttu turgudel päris volatiilne. Ameerika Ühendriikide S&P 500 indeks langes dollarites mõõdetuna kuu jooksul 1,4% ja Euro Stoxx 50 tõusis eurodes 3,4%. Arenevate turgude indeks kallines kuuga dollarites mõõdetuna 0,4%, kuigi Hiina kasvas lausa 11,7%. Baltikumi OMX Baltic Benchmarki indeks kogus veebruaris väärtust juurde 3,2%.

Vähendasime eelmisel kuul fondi kulla- ja energiapositsioone ning müüsime ära osaluse Metso Corporationis. Juurde ostsime Saksamaa väikeste ja keskmise suurusega ettevõtete indeksifondi. Kuu jooksul andsid meie portfellidesse suurima panuse Hiina ettevõte Alibaba (tõus u 44%), Euroopa pankade indeksifond (tõus u 13,5%), Euroopa kaitsetööstuse ettevõte Saab (tõus u 36,3%) ja Soome energiaettevõte Fortum (tõus u 7,8%). Kõige kehvema tulemusega lõpetasid veebruarikuu fondi investeeringud energiasektorisse (langus 19–25%) ja Ameerika Ühendriikide tööstusettevõtetesse (langus 8–15%).

Oleme viimase aasta jooksul vaikselt oma portfelle hajutanud ning võtnud tsükliliste toormefirmade kõrvale suure kapitali tootlikkusega ettevõtteid, kes on oma niššides turuliidrid. Oleme neid valinud nii Põhjamaadest kui ka Ameerika Ühendriikidest. Veebruaris vaatasime oste tehes lisaks rohkem Mandri-Euroopa poole.

EfTEN Kinnisvarafond II müüs veebruaris Kaunase terminali logistikakompleksi Leedu varahaldusettevõttele Prosperus. Tehingu väärtus oli 18,2 miljonit eurot. Kompleksi pindala on 28 737 ruutmeetrit ja kompleks asub olulises tööstuspiirkonnas. Prosperus on Leedu üks suurimaid kinnisvarainvestoreid, mis on tuntud oma strateegiliste investeeringute poolest just Baltikumis ja keskendub suure potentsiaaliga objektidele.

Osalesime Luminori panga Euroopa turule müüdud allutatud võlakirjade esmaemissioonil. Need võlakirjad on ilma lõpptähtajata, aastaintress on 7,375% ja Luminoril on esimene tagasimakseõigus kuue aasta pärast. Luminori võlakirjad olid möödunud kuul ühtlasi meie portfelli ühed märkimisväärseimad liikujad: kuu lõpuks olid need lisaks kogunevale intressile pakkunud umbes 2% hinnakasvu.

Jaanuar 2025: Aktsiaturgudel algas aasta tugevalt

Kristo Oidermaa ja Romet Enok, fondijuhid

Aasta on arenenud turgudel alanud tugevalt. Ameerika Ühendriikide S&P 500 indeks lõpetas jaanuari dollarites mõõdetuna 2,7% ja Euroopa Euro Stoxx eurodes mõõdetuna 8,1% juures. Arenevate turgude indeks tõusis kuuga dollarites 1,7%, sealhulgas turu suurim liige Hiina 0,6%. OMX Baltic Benchmarki indeks kallines eurodes mõõdetuna 5,3%.

Kuu jooksul müüsime ära Volkswageni aktsiad ja muid suuremaid tehinguid ei teinud. Kõige rohkem suurendasid fondi tootlust jaanuaris kullapositsioonid, mis kallinesid 8–19%, ja Euroopa pankade indeksifond, mille väärtus kasvas ligikaudu 11%. Suurimad langejad olid fondi energiametallide ettevõte Freeport-McMoRan (–5,5%), logistikaettevõte DSV (–6%) ja energiaettevõte Occidental Petroleum (–5,6%). Oleme viimase aasta jooksul oma portfelle vaikselt hajutanud ning võtnud tsükliliste toormefirmade kõrvale suure kapitalitootlikkusega ettevõtteid, kes on oma niššides turuliidrid nii Põhjamaades kui ka Ameerika Ühendriikides.

Erakapitalifond INVL teatas jaanuaris, et sõlmis lepingu, sest soovib müüa Leedu suurima erakliinikute ja -haiglate võrgustiku InMedica Group Soome suurimale tervishoiuteenuste pakkujale Mehiläinenile. Tehing viiakse lõpule pärast konkurentsiametite lõplikke kinnitusi. InMedicat külastab nüüd aastas üle 2,7 miljoni patsiendi 89 asutuses lisaks Leedule ka Soomes, Rootsis, Saksamaal ja Eestis ning aastakäive ulatub üle 150 miljoni euro. Mehiläinen, kes tegutseb Soomes, Rootsis, Saksamaal ja Eestis ning on juba 115-aastase ajalooga ettevõte, kavatseb tehinguga tugevdada oma positsiooni Balti riikides, kus on näha kiiresti kasvavat tervishoiuturgu.

Läti Citadele pank maksis eelmisel kuul tagasi oma 2017. aastal väljastatud allutatud võlakirja. See oli börsil noteeritud, kuid LHV pensionifondid olid kõik need aastad olnud ankurinvestor, sest tegu oli osaga meie aastail 2016–2019 tehtud investeeringutega Baltikumi kohalike pankade allutatud võlakirjadesse. Investeeringu olime teinud Leedus Šiaulių, Lätis Citadele ning Eestis Coopi panka ja Bigbanki. Kohalike pankade äri on Baltikumis selle ajaga kasvanud, turuosa on laienenud ja samuti on käima läinud nende pankade allutatud võlakirjade avalik turg. LHV pensionifondid teenisid siit head intressi ja aitasid ühtlasi anda tõuke kohaliku finantsturu arengule.

Detsember 2024: Aktsiaturgudel toimus rahunemine

Kristo Oidermaa ja Romet Enok, fondijuhid

Pärast novembrikuist nn Trumpi-rallit oli detsembris turgudel väike tagasiminek, kui S&P 500 indeks lõpetas kuu dollarites mõõdetuna –2,5% juures. Euroopa Euro Stoxx 50 indeks tõusis seevastu kuuga eurodes mõõdetuna 1,9% ja arenevate turgude indeks püsis peaaegu muutumatuna, jõudes dollaris mõõdetuna tulemuseni –0,3%. Arenevatel turgudel oli detsembris suurim kaotaja Brasiilia, mille langust tasakaalustas Hiina, kallinedes dollarites 2,6%. Baltikumi OMX Baltic Benchmarki indeks kogus detsembrikuuga väärtust juurde 1,6%.

Detsembris lisasime fondi portfelli uutest nimedest järgmised: ASML, Applied Industrial Technologies, Builders FirstSource, Old Dominion Freight Line ja Novo Nordisk. Olemasolevatest investeeringutest ostsime juurde United Rentalsit ja Valarist.

Kuu jooksul panustasid tootlusse kõige rohkem Euroopa pankade indeks, mis tõusis ligikaudu 5,4%, Stora Enso (+6,8%), Metso Corporation (+7,85%) ja üks meie energiapositsioon, Antero Resources (+7,2%). Kõige negatiivsemalt mõjutasid tootlust Ameerika Ühendriikide tööstusettevõtete indeks, mis langes ligikaudu 10%, meie kullaga seotud positsioonid, mis odavnesid 6–12%, energiametallide positsioonid, mis odavnesid 9–14%, ning Novo Nordisk, mis kaotas väärtust ligikaudu 19%.

Oleme aasta jooksul oma portfelli vaikselt hajutanud. Oleme lisanud tsükliliste toormefirmade kõrvale fondi ka kapitali suure tootlikkusega ettevõtteid, kes on oma niššides turuliidrid nii Põhjamaades kui ka Ameerika Ühendriikides.

Eelmise aasta lõpus olid erakapitalifondid üsna aktiivsed. Üks meie otseinvesteeringutest, Põhjamaade juhtiv jäätmekäitlusettevõte NG Group ostis Fortumilt taaskasutuse ja jäätmete utiliseerimisega tegeleva haru. Tehingu maksumuseks kujunes 800 miljonit eurot. Selle tulemusena haldab NG kõiki jäätmevooge, sealhulgas ohtlikke jäätmeid, muutes need väärtuslikeks ressurssideks. Ühinenud ettevõtte aastakäive on ligi 1,2 miljardit eurot ja Põhjamaades antakse tööd 3500 inimesele.

KJK fondid müüsid üle maailma tuntud Mehhiko pagaritoodete suurtegijale Grupo Bimbole maha ühe oma ulatuslikuima investeeringu, Balkani riikides tegutseva pagariäri Don Don. Ettevõte alustas tegevust aastal 1994 Sloveenias ning on jõudsalt edasi laienenud nii Horvaatiasse, Serbiasse, Bulgaariasse kui ka teistesse Euroopa riikidesse. Tehingu tulemusena sai Grupo Bimbo ligi turgudele, kus ta ei ole varem tegutsenud.

Fondi võlakirjaportfelli uudistest on oluline, et Citadele pank teatas detsembris börsile kavatsusest lunastada jaanuaris oma 2017. aastal väljastatud allutatud võlakiri. See teade tõmbas sobivalt joone alla aastale, mil fond XL müüs ära mitu võlakirjainvesteeringut nii Eestis kui ka Euroopa turul.

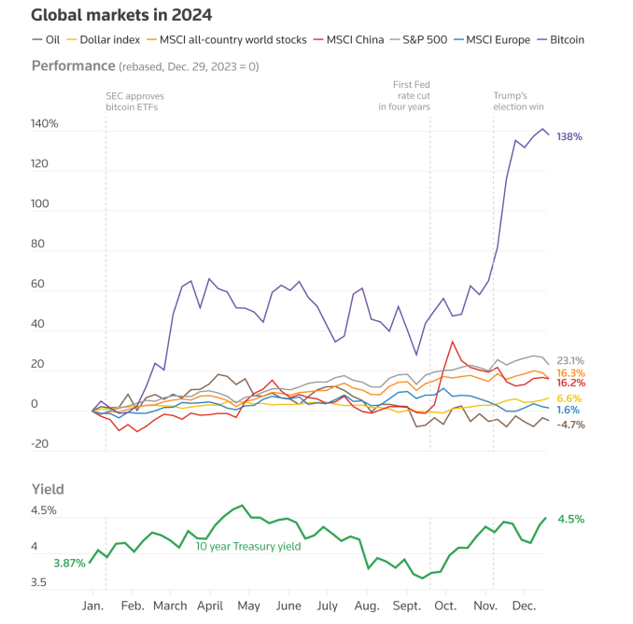

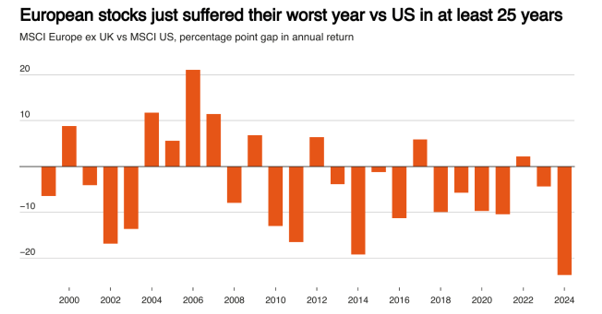

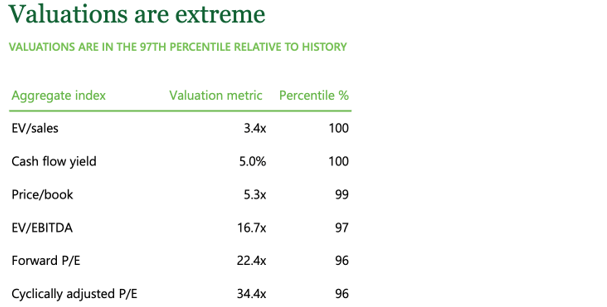

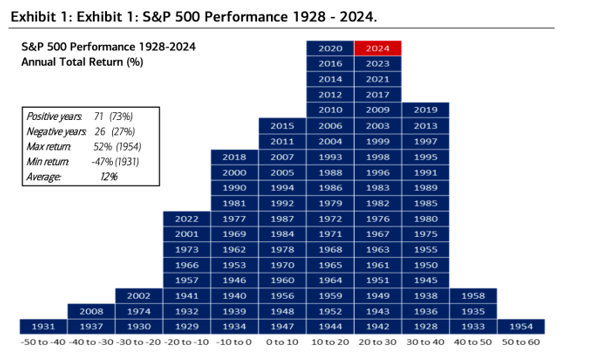

Peadpööritav tõus USA aktsiaturgudel

Andres Viisemann, LHV pensionifondide juht

2024. aasta oli finantsturgudel üle ootuste hea ja arenenud riikide aktsiaturgude liikumist kajastav indeks MSCI World kerkis 19,2%. Selle tulemuse taga on USA aktsiate erakorraliselt võimas kallinemine. Kuna selle suurriigi ettevõtete osakaal on Maailma indeksis ligi 74%, on mõistetav, miks läks üleilmsetel aktsiaturgude indeksil nii hästi.