LHV Pensionifond XL

Это разумный выбор, если:

- Вы готовы к риску выше среднего уровня,

- Вы хотите, чтобы накопленные к пенсии средства росли в течение длительного времени.

Более высокая доля акций - XL

- XL — самый агрессивный пенсионный фонд LHV в активном управлении. Это означает, что XL инвестирует в рынки акций больше, чем любой другой активный фонд LHV.

- Хотя XL может размещать на рынках акций все свои активы, мы предпочитаем диверсифицировать инвестиции фонда между несколькими классами активов: недвижимость, венчурные фонды и внебиржевые облигации.

- Фонд XL управляется активно, что помогает держать риски под контролем и сохранять деньги вкладчиков в безопасности. Наша инвестиционная команда принимает решения на основе тщательного анализа и исходя из экономической ситуации.

Кристо Ойдермаа

Управляющий фондом LHV

„При составлении портфеля акций фонда XL мы применили тематический подход и выбрали сектора, которые всегда обеспечивали хорошую доходность во времена высокой инфляции.“

Крупнейшие инвестиции

Данные приведены по состоянию на 31.03.2025 г.

| Крупнейшие инвестиции | |

|---|---|

| ZKB Gold ETF | 5,13% |

| Invesco MDAX UCITS ETF | 3,86% |

| Eesti Energia perpetual NC5.25 | 3,79% |

| Axcel VI | 3,68% |

| Fortum | 3,02% |

| First Trust RBA American Industrial Renaissance | 2,17% |

| AMUNDI EURO STOXX BANKS UCITS ETF | 2,14% |

| iShares Gold Producers UCITS ETF | 2,08% |

| Investindustrial VII L.P. | 2,03% |

| Monte Rosa V Class J | 2,02% |

Крупнейшие инвестиции в Эстонию

| Крупнейшие инвестиции в Эстонию | |

|---|---|

| Eesti Energia perpetual NC5.25 | 3,79% |

| East Capital Baltic Property Fund III | 2,00% |

| Luminor 7.75% 08/06/2027 | 1,48% |

Классы активов

Информация о фонде

| Информация о фонде | |

|---|---|

| Объем фонда (по состоянию на 31.03.2025) | 274 891 523 € |

| Управляющий фондом | LHV Varahaldus |

| Доля собственного участия в фонде | 530 000 паев |

| Плата за услуги Депозитария | 0.0415% (оплачивает LHV) |

| Депозитарий | AS SEB Pank |

Плата за вход: 0%

Плата за выход: 0%

Плата за управление: 0,6120%

Комиссия за успех: Поощрительная премия составляет 20% от положительной разницы между результатами фонда и базовым индексом, премия не может превышать 2% от объема фонда.

Текущие платы (в т.ч. плата за управление): 1,21%

Показатель текущих плат является прогнозом на основе действующих плат за управление и прочих расходов по данным за 2024 год. Размер текущих плат может варьироваться.

Условия

Проспекты

Mарт 2025: Стабильные результаты несмотря на тарифы

Кристо Ойдермаа и Ромет Энок, управляющие фондами

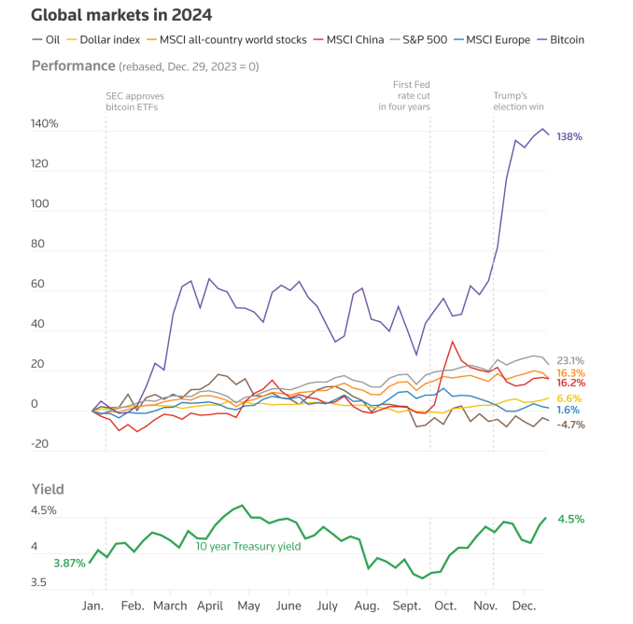

Развивающиеся рынки в марте были в красной зоне, в ожидании эскалации торговой войны, которая и произошла в начале апреля. Индекс SP500 упал за месяц в долларах на 5,8%, а европейский Euro Stoxx 50 упал в евро на 3,8%. Индекс развивающихся рынков в течение месяца оставался довольно стабильным, поднявшись в долларах на 0,4%. Крупнейший член индекса развивающихся рынков, Китай, за месяц вырос в долларах на 2%. Индекс стран Балтии OMX Baltic Benchmark за месяц прибавил 1,6%.

В марте мы продали из портфелей акции Saab, увеличили свою позицию в индексе MDAX средних и малых предприятий Германии и в качестве новой позиции купили акции немецкой компании Bechtle AG. В течение месяца наибольшее положительное влияние на доходность оказали наши позиции, связанные с золотом, которые выросли в диапазоне от 5 до 13%, а также позиция в компании европейской оборонной промышленности Thales, которая выросла примерно на 28%. Наиболее негативно на доходность повлияли два индекса малых и средних предприятий США (American Industrial Renaissance ETF и Russell 2000 ETF), которые упали на 9–10,5%, а также Novo Nordisk, упавший примерно на 26%. За последние пару месяцев мы добавили в наши портфели позиции из Германии, где видим потенциал в виде больших государственных бюджетных дефицитов, что должно положительно сказаться и на местных фондовых рынках.

В марте эстонская стартап-компания Blackwall (ранее известная как Botguard) объявила об успешном раунде финансирования серии B на сумму 45 миллионов евро. Раунд финансирования возглавила европейская венчурная компания Dawn Capital, специализирующаяся на B2B инвестициях в программное обеспечение, также участвовали несколько внутренних инвесторов, таких как MMC и Tera Ventures. Blackwall разрабатывает решения по безопасности и веб-инфраструктуре на основе искусственного интеллекта и уже утвердилась в нескольких регионах мира – программное обеспечение компании в настоящее время защищает более 2,3 миллиона веб-сайтов, и в ближайшее время планируется утвердиться как в США, так и в Азии.

Одна из наших значительных прямых инвестиций снова завершается, поскольку литовский банк Siauliu объявил о погашении сделанных фондами LHV инвестиций в облигации. Процент по ценным бумагам составляет 6,15% в год, и это было частью наших инвестиций в субординированные облигации банков стран Балтии – Coop, Citadele и Siauliu. Два первых уже ранее выкупили свои ценные бумаги.

Февраль 2025: Европа готова к новому взгляду на мир?

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Февраль из-за вступления Трампа в должность выдался весьма волатильным. Индекс Соединенных Штатов S&P 500 в течение месяца упал в долларах на 1,4%. А индекс Euro Stoxx 50 вырос за месяц в евро на 3,4%. Индекс развивающихся рынков за месяц прибавил в долларах 0,4%, при этом Китай вырос на 11,7%. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос на 3,2%.

В феврале мы сократили наши позиции по золоту и энергии, а также продали нашу позицию в Metso Corporation. Также мы добавили в феврале в портфели немецкий индекс компаний со средней и малой капитализацией. В течение месяца наибольший положительный вклад в портфели внесли наша китайская позиция Alibaba, которая выросла за месяц примерно на 44%, индексный фонд европейских банков, показавший рост около 13,5%, европейское предприятие оборонной промышленности Saab, выросшее примерно на 36,3%, и финская энергетическая компания Fortum, которая прибавила примерно 7,8%. А наибольший отрицательный вклад в результаты месяца внесли энергетические компании, которые упали на 19–25%, и промышленные предприятия Соединенных Штатов, показавшие снижение в пределах 8–15%. В течение последнего года мы постепенно диверсифицировали наши портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые в своих нишах являются лидерами рынка как в Скандинавии, так и в США, а за последний месяц мы также больше внимания уделяли континентальной Европе.

В феврале фонд недвижимости EfTEN Kinnisvarafond II продал логистический комплекс Каунасского терминала литовской компании по управлению активами Prosperus. Стоимость сделки составила 18,2 млн евро. Комплекс площадью 28 737 квадратных метров расположен в важной промышленной зоне. Prosperus – один из крупнейших инвесторов в недвижимость в Литве, известный своими стратегическими инвестициями именно в Балтийском регионе и фокусирующийся на недвижимости с высоким потенциалом.

Мы приняли участие в первичной эмиссии субординированных облигаций, проданных банком Luminor на европейском рынке. Облигации не имеют даты погашения, годовая процентная ставка составляет 7,375%, и Luminor имеет право первого погашения по истечении шести лет. Речь идет об одном из самых значительных изменений в нашем портфеле в феврале, причем к концу месяца эти облигации, в дополнение к накопленным процентам, выросли в цене почти на два процента.

Январь 2025: На фондовых рынках год начался с положительной ноты

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Для развитых рынков год начался хорошо. Индекс США S&P 500 завершил январь ростом в долларовом выражении на 2,7%, а европейский индекс Euro Stoxx прибавил в евро 8,1%. Индекс развивающихся рынков за месяц вырос в долларах на 1,7%, при этом рост Китая, крупнейшего члена рынка, составил в долларах 0,6%. Индекс OMX Baltic Benchmark за месяц прибавил в евро 5,3%.

В течение месяца мы продали из фондов акции Volkswagen, других крупных сделок не было. Наибольший вклад в доходность внесли наши позиции по золоту, которые поднялись на 8–19%, и индексный фонд европейских банков, который вырос примерно на 11%. А наибольший негативный вклад месяца принадлежит нашей компании энергетических металлов Freeport McMoRan, акции которой упали на 5,5%, логистической компании DSV, акции которой подешевели на 6%, и энергетической компании Occidental Petroleum, показавшей падение на 5,6%. В течение последнего года мы постепенно диверсифицировали свои портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые в своих нишах являются лидерами рынка как в Скандинавии, так и в США.

В январе фонд прямых инвестиций INVL объявил о подписании договора о продаже крупнейшей в Литве сети частных клиник и больниц InMedica Group ведущему поставщику медицинских услуг в Финляндии Mehiläinen; сделка будет завершена после окончательного ее одобрения департаментами конкуренции. InMedica принимает более 2,7 миллиона пациентов в год в 89 медучреждениях не только в Литве, но и в Финляндии, Швеции, Германии и Эстонии, а ее годовой оборот превышает 150 миллионов евро. Mehiläinen – компания со 115-летней историей, работающая в Финляндии, Швеции, Германии и Эстонии, которая намерена с помощью этой сделки укрепить свои позиции в странах Балтии, где рынок здравоохранения стремительно растет.

Латвийский банк Citadele погасил выпущенные в 2017 году субординированные облигации. Облигация котировалась на бирже, но все эти годы якорным инвестором были пенсионные фонды LHV, и это была часть наших инвестиций, сделанных в период 2016–2019 годов в субординированные облигации местных банков в странах Балтии – Siauliu в Литве, Citadele в Латвии, Coop и Bigbank в Эстонии. За это время бизнес местных банков в странах Балтии вырос, их доля на рынке увеличилась, а также начал функционировать публичный рынок субординированных облигаций этих банков. Пенсионные фонды не только заработали на этом хорошие проценты, но и поспособствовали развитию местного финансового рынка.

Декабрь 2024: Фондовые рынки успокоились

Кристо Ойдермаа и Ромет Энок, управляющие фондами

После ноябрьского «Трамповского ралли» в декабре произошло некоторое охлаждение, и индекс S&P 500 завершил месяц с падением в долларах на 2,5%. Европейский индекс Euro Stoxx 50 вырос за месяц в евро на 1,9%, а индекс развивающихся рынков остался неизменным с результатом в долларах –0,3%. На развивающихся рынках крупнейшее падение показала Бразилия, что удалось компенсировать Китаю, который вырос в долларах на 2,6%. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос на 1,6%.

В декабре мы добавили в портфели следующие новые названия: ASML, Applied Industrial Technologies, Builders FirstSource, Old Dominion Freight Line и Novo Nordisk. Из уже имеющихся наименований мы докупили акции United Rentals и Valaris. В течение месяца наибольший вклад в доходность внесли индекс европейских банков, который вырос примерно на 5,4%, компания Stora Enso, показавшая рост на 6,8%, компания Metso Corporation, выросшая на 7,85%, и одна из наших энергетических позиций – Antero Resources, которая повысилась на 7,2%. Наиболее негативно на доходность повлияли индекс промышленных предприятий США, который снизился примерно на 10%, наши позиции, связанные с золотом, которые упали в диапазоне 6–12%, наши позиции в энергетических металлах, также показавшие падение на 9–14%, и Novo Nordisk, который потерял почти –19%. В течение года мы постепенно диверсифицировали свои портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые являются лидерами рынка в своих нишах как в Скандинавии, так и в США.

В конце 2024 года фонды прямых инвестиций были довольно активны. Одна из наших прямых инвестиций, ведущая скандинавская компания по обращению с отходами NG Grupp, приобрела у Fortum ветвь, занимающуюся переработкой и утилизацией отходов. Стоимость сделки составила 800 миллионов евро, в результате NG управляет всеми потоками отходов, включая опасные отходы, превращая их в ценные ресурсы. Годовой оборот объединенной компании составляет около 1,2 миллиарда евро и предоставляет работу 3500 человек в Северных странах.

Фонды KJK продали одну из своих крупнейших инвестиций – работающую в Балканском регионе пекарню Don Don – известному во всем мире бразильскому производителю хлебобулочных изделий Grupo Bimbo. Don Don начал свою деятельность в 1994 году в Словении и с тех пор активно расширялся как в Хорватию, Сербию, Болгарию, так и в ряд других европейских стран. В результате сделки Grupo Bimbo вышла на рынки, на которых она ранее не работала.

Что касается портфеля облигаций, то банк Citadele сообщил бирже, что планирует в январе выкупить свою субординированную облигацию, выпущенную в 2017 году. Эта новость подвела логическую черту в уходящем году, в течение которого фонд вышел из нескольких облигационных инвестиций как в Эстонии, так и на европейском рынке.

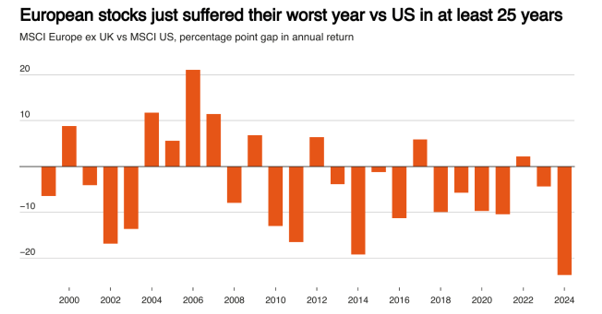

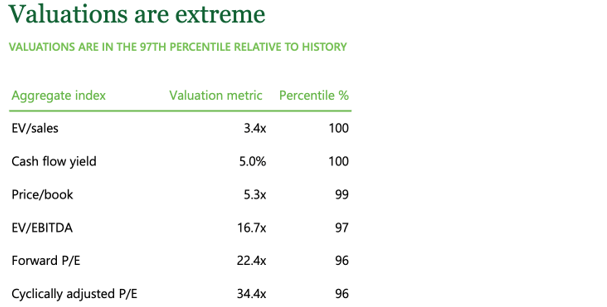

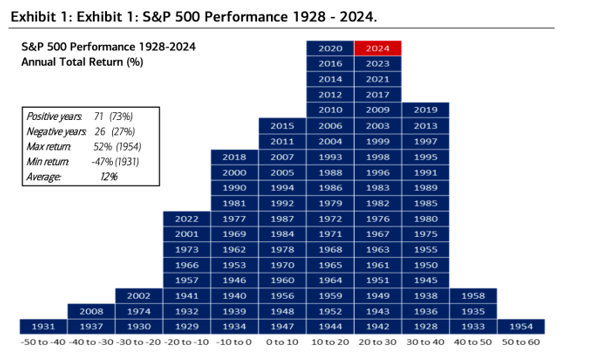

Головокружительный рост фондовых рынков США

Андрес Вийземанн, руководитель пенсионных фондов LHV

2024 год на финансовых рынках превзошел все ожидания, а индекс MSCI World, отслеживающий динамику фондовых рынков развитых стран, вырос на 19,2%. За этим результатом стоит невероятный рост акций США. Поскольку доля компаний Соединенных Штатов в MSCI World составляет почти 74%, понятно, почему этот отражающий глобальную ситуацию индекс показал такие хорошие результаты.