LHV Pensionifond L

Это разумный выбор, если:

- Ваш порог риска - средний,

- Вы хотите, чтобы накопленные к пенсии средства росли в течение длительного времени.

Устойчивый к кризисам флагман L

- Стратегия фонда L основана на принципе, что предпосылкой для получения достойной доходности является способность избегать больших потерь. Именно поэтому мы диверсифицируем инвестиции этого фонда между несколькими классами активов. Поскольку удельный вес акций является умеренным, фонд менее подвержен влиянию колебаний фондовых рынков.

- Недвижимость как класс активов составляет чуть более 20% инвестиций фонда, обеспечивая надежный и стабильный денежный поток в условиях инфляции. Мы оцениваем объекты недвижимости раз в год.

- Фонд L управляется активно, что позволяет держать риски под контролем и сохранять деньги вкладчиков в безопасности. Наша инвестиционная команда принимает решения на основе тщательного анализа и исходя из экономической ситуации.

Кристо Ойдермаа

Управляющий фондом LHV

„Имея диверсифицированный портфель, можно выйти из кризисов с довольно незначительными потерями. Пенсионный фонд L уже 12 лет подряд приносит положительную доходность.“

Крупнейшие инвестиции

Данные приведены по состоянию на 31.03.2025 г.

| Крупнейшие инвестиции | |

|---|---|

| ZKB Gold ETF | 4,28% |

| Invesco MDAX UCITS ETF | 3,36% |

| Investindustrial VII L.P. | 3,33% |

| EfTEN Real Estate Fund | 2,84% |

| Partners Group Direct Equity 2019 | 2,58% |

| East Capital Baltic Property Fund III | 2,40% |

| German Treasury Bill 17/09/2025 | 2,36% |

| France Treasury Bill 25/05/2025 | 2,25% |

| Barrick Gold Corp | 2,11% |

| Ardian ASF VIII | 2,11% |

Крупнейшие инвестиции в Эстонию

| Крупнейшие инвестиции в Эстонию | |

|---|---|

| East Capital Baltic Property Fund III | 2,40% |

| Usaldusfond BaltCap Private Equity Fund III | 2,10% |

| East Capital Real Estate Fund IV | 1,70% |

Классы активов

Информация о фонде

| Информация о фонде | |

|---|---|

| Объем фонда (по состоянию на 31.03.2025) | 837 785 603 € |

| Управляющий фондом | LHV Varahaldus |

| Доля собственного участия в фонде | 1 600 000 паев |

| Плата за услуги Депозитария | 0.0403% (оплачивает LHV) |

| Депозитарий | AS SEB Pank |

Плата за вход: 0%

Плата за выход: 0%

Плата за управление: 0,6120%

Комиссия за успех: Поощрительная премия составляет 20% от положительной разницы между результатами фонда и базовым индексом, премия не может превышать 2% от объема фонда.

Текущие платы (в т.ч. плата за управление): 1,48%

Показатель текущих плат является прогнозом на основе действующих плат за управление и прочих расходов по данным за 2024 год. Размер текущих плат может варьироваться.

Условия

Проспекты

Mарт 2025: Стабильные результаты несмотря на тарифы

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Развивающиеся рынки в марте были в красной зоне, в ожидании эскалации торговой войны, которая и произошла в начале апреля. Индекс SP500 упал за месяц в долларах на 5,8%, а европейский Euro Stoxx 50 упал в евро на 3,8%. Индекс развивающихся рынков в течение месяца оставался довольно стабильным, поднявшись в долларах на 0,4%. Крупнейший член индекса развивающихся рынков, Китай, за месяц вырос в долларах на 2%. Индекс стран Балтии OMX Baltic Benchmark за месяц прибавил 1,6%.

В марте мы увеличили нашу позицию в индексе MDAX средних и малых предприятий Германии. В течение месяца наибольшее положительное влияние на доходность оказали наши позиции, связанные с золотом, которые выросли в диапазоне от 5 до 13%, а также Equinor, который вырос на 11%. Наиболее негативно на доходность повлияли индекс MDAX, который упал на 2,6%, Novo Nordisk, который упал примерно на 26%, и Glencore, который упал на 13%. За последние пару месяцев мы добавили в наши портфели позиции из Германии, где видим потенциал в виде больших государственных бюджетных дефицитов, что должно положительно сказаться и на местных фондовых рынках.

В марте эстонская стартап-компания Blackwall (ранее известная как Botguard) объявила об успешном раунде финансирования серии B на сумму 45 миллионов евро. Раунд финансирования возглавила европейская венчурная компания Dawn Capital, специализирующаяся на B2B инвестициях в программное обеспечение, также участвовали несколько внутренних инвесторов, таких как MMC и Tera Ventures. Blackwall разрабатывает решения по безопасности и веб-инфраструктуре на основе искусственного интеллекта и уже утвердилась в нескольких регионах мира – программное обеспечение компании в настоящее время защищает более 2,3 миллиона веб-сайтов, и в ближайшее время планируется утвердиться как в США, так и в Азии.

Одна из наших значительных прямых инвестиций снова завершается, поскольку литовский банк Siauliu объявил о погашении сделанных фондами LHV инвестиций в облигации. Процент по ценным бумагам составляет 6,15% в год, и это было частью наших инвестиций в субординированные облигации банков стран Балтии – Coop, Citadele и Siauliu. Два первых уже ранее выкупили свои ценные бумаги.

Февраль 2025: Европа готова к новому взгляду на мир?

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Февраль из-за вступления Трампа в должность выдался весьма волатильным. Индекс Соединенных Штатов S&P 500 в течение месяца упал в долларах на 1,4%. А индекс Euro Stoxx 50 вырос за месяц в евро на 3,4%. Индекс развивающихся рынков за месяц прибавил в долларах 0,4%, при этом Китай вырос на 11,7%. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос на 3,2%.

В феврале мы сократили наши позиции по золоту и энергии, а также продали нашу позицию в Metso Corporation. Также мы добавили в феврале в портфели немецкий индекс компаний со средней и малой капитализацией. В течение месяца наибольший положительный вклад в портфели внесли наша китайская позиция Alibaba, которая выросла за месяц примерно на 44%, индексный фонд европейских банков, показавший рост около 13,5%, наша золотодобывающая компания, которая выросла примерно на 8,9%, и финская энергетическая компания Fortum, прибавившая примерно 7,8%. А наибольший отрицательный вклад в результаты месяца внесли энергетические компании, которые упали на 19–25%, и промышленные предприятия Соединенных Штатов, показавшие снижение в пределах 8–15%. В течение последнего года мы постепенно диверсифицировали наши портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые в своих нишах являются лидерами рынка как в Скандинавии, так и в США, а за последний месяц мы также больше внимания уделяли континентальной Европе.

В феврале фонд недвижимости EfTEN Kinnisvarafond II продал логистический комплекс Каунасского терминала литовской компании по управлению активами Prosperus. Стоимость сделки составила 18,2 млн евро. Комплекс площадью 28 737 квадратных метров расположен в важной промышленной зоне. Prosperus – один из крупнейших инвесторов в недвижимость в Литве, известный своими стратегическими инвестициями именно в Балтийском регионе и фокусирующийся на недвижимости с высоким потенциалом.

Январь 2025: На фондовых рынках год начался с положительной ноты

Кристо Ойдермаа и Ромет Энок, управляющие фондами

Для развитых рынков год начался хорошо. Индекс США S&P 500 завершил январь ростом в долларовом выражении на 2,7%, а европейский индекс Euro Stoxx прибавил в евро 8,1%. Индекс развивающихся рынков за месяц вырос в долларах на 1,7%, при этом рост Китая, крупнейшего члена рынка, составил в долларах 0,6%. Индекс OMX Baltic Benchmark за месяц прибавил в евро 5,3%.

В течение месяца мы продали из фондов акции Volkswagen, других крупных сделок не было. Наибольший вклад в доходность внесли наши позиции по золоту, которые поднялись на 8–19%, и индексный фонд европейских банков, который вырос примерно на 11%. А наибольший негативный вклад месяца принадлежит нашей компании энергетических металлов Freeport McMoRan, акции которой упали на 5,5%, логистической компании DSV, акции которой подешевели на 6%, и энергетической компании Occidental Petroleum, показавшей падение на 5,6%. В течение последнего года мы постепенно диверсифицировали свои портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые в своих нишах являются лидерами рынка как в Скандинавии, так и в США.

В январе фонд прямых инвестиций INVL объявил о подписании договора о продаже крупнейшей в Литве сети частных клиник и больниц InMedica Group ведущему поставщику медицинских услуг в Финляндии Mehiläinen; сделка будет завершена после окончательного ее одобрения департаментами конкуренции. InMedica принимает более 2,7 миллиона пациентов в год в 89 медучреждениях не только в Литве, но и в Финляндии, Швеции, Германии и Эстонии, а ее годовой оборот превышает 150 миллионов евро. Mehiläinen – компания со 115-летней историей, работающая в Финляндии, Швеции, Германии и Эстонии, которая намерена с помощью этой сделки укрепить свои позиции в странах Балтии, где рынок здравоохранения стремительно растет.

Латвийский банк Citadele погасил выпущенные в 2017 году субординированные облигации. Облигация котировалась на бирже, но все эти годы якорным инвестором были пенсионные фонды LHV, и это была часть наших инвестиций, сделанных в период 2016–2019 годов в субординированные облигации местных банков в странах Балтии – Siauliu в Литве, Citadele в Латвии, Coop и Bigbank в Эстонии. За это время бизнес местных банков в странах Балтии вырос, их доля на рынке увеличилась, а также начал функционировать публичный рынок субординированных облигаций этих банков. Пенсионные фонды не только заработали на этом хорошие проценты, но и поспособствовали развитию местного финансового рынка.

Декабрь 2024: Фондовые рынки успокоились

Кристо Ойдермаа и Ромет Энок, управляющие фондами

После ноябрьского «Трамповского ралли» в декабре произошло некоторое охлаждение, и индекс S&P 500 завершил месяц с падением в долларах на 2,5%. Европейский индекс Euro Stoxx 50 вырос за месяц в евро на 1,9%, а индекс развивающихся рынков остался неизменным с результатом в долларах –0,3%. На развивающихся рынках крупнейшее падение показала Бразилия, что удалось компенсировать Китаю, который вырос в долларах на 2,6%. Индекс стран Балтии OMX Baltic Benchmark за месяц вырос на 1,6%.

Из новых наименований в декабре мы приобрели в портфель американское предприятие United Rentals, занимающееся арендой строительной техники, и фармацевтическую компанию Novo Nordisk. В течение месяца наибольший вклад в доходность внесли индекс европейских банков, который вырос примерно на 5,4%, компания Stora Enso, показавшая рост на 6,8%, компания Metso Corporation, выросшая на 7,85%, и одна из наших энергетических позиций – Antero Resources, которая повысилась на 7,2%. Наибольшее негативное влияние на доходность оказали наши позиции, связанные с золотом, которые показали падение в диапазоне 6–12%, и наши позиции в энергетических металлах, которые упали на 9–14%. В течение года мы постепенно диверсифицировали свои портфели и добавляли к циклическим сырьевым названиям компании с высокой производительностью капитала, которые являются лидерами рынка в своих нишах как в Скандинавии, так и в США.

В конце 2024 года фонды прямых инвестиций были довольно активны. Фонды KJK продали одну из своих крупнейших инвестиций – работающую в Балканском регионе пекарню Don Don – известному во всем мире бразильскому производителю хлебобулочных изделий Grupo Bimbo. Don Don начал свою деятельность в 1994 году в Словении и с тех пор активно расширялся как в Хорватию, Сербию, Болгарию, так и в ряд других европейских стран. В результате сделки Grupo Bimbo вышла на рынки, на которых она ранее не работала.

Что касается портфеля облигаций, то банк Citadele сообщил бирже, что планирует в январе выкупить свою субординированную облигацию, выпущенную в 2017 году. Эта новость подвела логическую черту в уходящем году, в течение которого фонд вышел из нескольких облигационных инвестиций как в Эстонии, так и на европейском рынке.

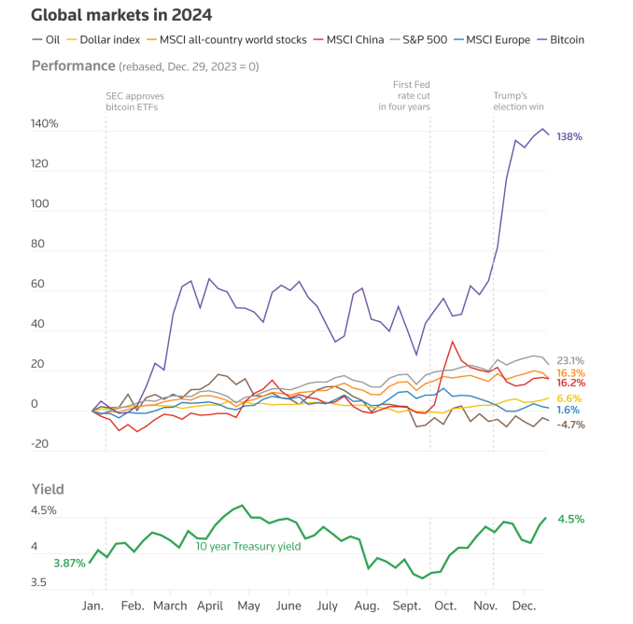

Головокружительный рост фондовых рынков США

Андрес Вийземанн, руководитель пенсионных фондов LHV

2024 год на финансовых рынках превзошел все ожидания, а индекс MSCI World, отслеживающий динамику фондовых рынков развитых стран, вырос на 19,2%. За этим результатом стоит невероятный рост акций США. Поскольку доля компаний Соединенных Штатов в MSCI World составляет почти 74%, понятно, почему этот отражающий глобальную ситуацию индекс показал такие хорошие результаты.