LHV Pensionifond Roheline III

Это разумный выбор, если:

- Вам присуще «зеленое» мышление,

- Bы хотите инвестировать свои пенсионные деньги экологичным и способствующим непрерывному развитию образом.

Получатель

AS Pensionikeskus

Счет

EE547700771002908125 - LHV Pank AS

EE961700017004379157 - Luminor Bank AS

EE141010220263146225 - SEB Pank AS

EE362200221067235244 - Swedbank AS

Пояснение

30101119828, EE3600001764, IK:Ваш личный код

Сумма

Инвестируемая сумма в евро

Стратегия

При инвестировании активов фонда исходят из принципа, что осуществляемые инвестиции должны быть дружественными к окружающей среде, «зелеными», этичными, перспективными, направленными против изменений климата, ориентированными на экономию ресурсов или имеющими меньший по сравнению с другими потенциальными инвестициями след парниковых газов.

Фонду Roheline III будет разрешено брать более высокую степень риска концентрации, а также инвестировать в те классы активов, в которые ранее ему инвестировать не разрешалось. Так, например, фонд Roheline III теперь может инвестировать до четверти активов фонда в драгоценные металлы и сырье, связанное с зеленым поворотом.

Крупнейшие инвестиции

Данные приведены по состоянию на 31.03.2025 г.

| Крупнейшие инвестиции | |

|---|---|

| Global X Copper Miners ETF | 15,89% |

| Invesco Solar ETF | 10,16% |

| Global X Lithium and Battery Tech | 7,89% |

| iShares Global Clean Energy ET | 6,97% |

| Amundi MSCI Water ESG Screened | 5,36% |

| Cie de Saint-Gobain | 5,24% |

| First Trust NASDAQ Clean Edge Smart Grid Infrastructure Index Fund ETF | 4,42% |

| QCP PE Fund III | 4,15% |

| iShares Electric Vehicles and Driving Technology UCITS | 3,65% |

| Fortum | 3,46% |

Крупнейшие инвестиции в Эстонию

| Крупнейшие инвестиции в Эстонию | |

|---|---|

| Birdeye Timber Fund 3 | 2,32% |

Классы активов

Информация о фонде

| Информация о фонде | |

|---|---|

| Объем фонда (по состоянию на 31.03.2025) | 5 683 284 € |

| Управляющий фондом | LHV Varahaldus |

| Доля собственного участия в фонде | 0 паев |

| Депозитарий | AS SEB Pank |

Плата за вход: 0%

Плата за выход: 0%

Плата за услуги Депозитария: 0.0439%

Плата за управление: 0,49%

Текущие платы (в т.ч. плата за управление): 1,08%

Текущие сборы определяются на основе предполагаемых общих сборов. Подробная информация о всех платах фонда, сделаннных в течение года, предоставляется в годовом отчете фонда.

Условия

Проспекты

LHV Pensionifond Roheline III

Получатель

AS Pensionikeskus

Счет

EE547700771002908125 - LHV Pank AS

EE961700017004379157 - Luminor Bank AS

EE141010220263146225 - SEB Pank AS

EE362200221067235244 - Swedbank AS

Пояснение

30101119828, EE3600001764, IK:Ваш личный код

Сумма

Инвестируемая сумма в евро

Выплаты

Пенсионный договор

Государство не облагает выплаты из III ступени подоходным налогом в том случае, если Вы заключите со страховым обществом договор о пожизненных регулярных пенсионных выплатах.

Смотрите далее Pensionikeskus.ee

Обратная продажа паев

По достижении 55-летнего возраста (если Вы начали делать взносы в III до 2021 года), однако, при этом не ранее, чем через 5 лет после первоначального вложения, подоходный налог при выплате накопленного составит 10%. Если Вы присоединились к III ступени до 2021 года и хотите снять накопленное до 55 лет, подоходный налог составит 22%. Присоединившиеся к III ступени с 2021 года могут снять накопленные деньги по более выгодной ставке подоходного налога (10%), если до пенсионного возраста останется менее 5 лет.

Накопления в III ступени передаются по наследству

Наследник может решить, что ему делать с унаследованным имуществом, т.е. перевести его на свой счет пенсионной счет или снять в денежном выражении.

С денежных выплат следует уплатить 22% подоходного налога.

Февраль 2025: Возвращение Европы

Февраль на фондовых рынках был волатильным месяцем, на что повлияли как тарифы, так и геополитическая напряженность. Заявления президента Дональда Трампа, наконец, заставили и европейские страны во главе с Германией действовать. Если до сих пор в Европе в основном говорили о необходимости изменений, то на этот раз инвесторы видят вполне реальное желание действовать, и это подтверждается тем, что после продолжительного затишья капитал начинает двигаться в направлении Европы.

Кроме тем, связанных с оборонной промышленностью и безопасностью, Европейская комиссия в феврале выдвинула несколько предложений по стимулированию экономики, которые оказывают большое влияние также на «зеленые» инвестиции.

Например, упрощение отчетности по устойчивому развитию значительно повлияет на информацию, получаемую от компаний, и в то же время снизит административную нагрузку прежде всего для малых и средних предприятий.

Другое важное направление – это европейский план перехода к более доступной по цене энергии, то есть прежний подход с упором на чистую энергию, становится более гибким. Это продиктовано практической необходимостью: европейские накопители энергии или производство управляемой энергии с низкими выбросами CO₂ еще не достигли достаточного уровня, чтобы обеспечить стабильную надежность энергоснабжения только на базе ветровой и солнечной энергии. В более широком плане это создает для местных предприятий возможности для разработки устойчивых решений, основанных на рыночной экономике. Как показали инвестиции последних лет в возобновляемую энергию, экономическая устойчивость очень важна, особенно в случае сокращения возможностей финансирования со стороны государства и рынка.

После сильного начала года в феврале доходность пенсионного фонда LHV Pensionifond Roheline составила –1,63%, а LHV Pensionifond Roheline III показал доходность –1,42%. Основное влияние оказали прежде всего связанные с США акции, которые в последние дни месяца начали снижаться. Европейские акции в течение февраля показали скорее позитивную динамику, но этого было недостаточно, чтобы компенсировать волатильность американского рынка.

Рост местного производства и экономической активности в Европе неизбежно приведет к увеличению выбросов, поэтому ключевым вопросом при восстановлении инвестиций является их устойчивое применение. На этом фоне в феврале мы сократили позиции в американском фонде чистых технологий (cleantech) и в глобальном фонде аккумуляторных технологий, направив капитал в привлекательные возможности, связанные с оживлением европейской промышленности и инвестирования.

Возврат инвестиций и производства в Европу создает местным устойчивым предприятиям надежную платформу для роста. Мы сосредоточимся в первую очередь на европейских «зеленых» предприятиях, которые соответствуют критериям списка исключений Парижского соглашения и способствуют продвижению более «зеленой» и устойчивой экономики.

В то же время темы, связанные с водой, становятся все более важными, поскольку изменение климата, рост населения и ограниченность водных ресурсов повышают их стратегическое значение. Наша новая тематическая позиция в водном фонде предлагает взаимодействие с предприятиями, эффективно работающими в секторах водоочистки, водоснабжения и водораспределения, а также связанного с водой производства технологий и оборудования.

В долгосрочной перспективе водное хозяйство требует постоянного развития – увеличение потребления воды и необходимость обновления инфраструктуры создают структурный потенциал роста. Кроме того, это направление поддерживает также необходимость для Европы инвестиций в развитие инфраструктуры, что является одним из основных стратегических приоритетов в регионе.

Январь 2025: «Зеленый поворот» и возвращение промышленности

Новый год начался для фондовых рынков довольно позитивно, однако ряд политических и экономических факторов вызывают волатильность. С одной стороны, это стремительное развитие китайского искусственного интеллекта, а с другой – возможные изменения тарифной политики в связи с приходом президента Трампа к власти, которые могут повлиять на международные торговые потоки. Хотя на данный момент рынки оценивают ситуацию более-менее оптимистично и ожидают умеренного влияния тарифов, политическая неопределенность может привести к повышению волатильности и повлиять на аппетит инвесторов к риску.

За последние десятилетия мир привык к глобализации, перемещению производства и, как следствие, экспорту выбросов углерода, прежде всего в Китай и другие развивающиеся страны. С этим связан и план президента Трампа по возвращению производства на родину (reshoring). Местное производство неизбежно увеличивает местные выбросы, при этом необходимо соблюдать более строгие экологические требования по сравнению с развивающимися странами. Вместе с местным производством растут также ВВП и инвестиции.

Поскольку местное производство в странах сократилось, пошлины стали существенным фактором, определяющим международную торговлю и инфляционное давление. Однако торговые пошлины не являются чем-то новым – страны всегда использовали их для поддержания долгосрочной конкурентоспособности своих критических отраслей промышленности, а также защиты местной экономической и стратегической безопасности, от промышленного производства до сельскохозяйственного сектора. То же самое относится к развитию «зеленых» технологий, сильная позиция которых в производстве может определять будущую экономическую и энергетическую, а значит, и политическую, независимость страны.

Германия когда-то была ведущей страной в области технологий солнечных панелей и производства полупроводниковых материалов, а Дания находилась в авангарде разработки технологий ветряных турбин. Сегодня технологическое развитие, эффективность и скорость производства в значительной степени переместились в Китай – и Европа впала в зависимость от импорта критических компонентов. Под влиянием политики Трампа в заявлениях Европейской комиссии уже ощущается давление с целью поощрения местных инвестиций. Это необходимо для защиты стратегической безопасности Европы и обеспечения технологической независимости в эпоху «зеленого поворота».

В январе доходность пенсионного фонда LHV Pensionifond Roheline составила 1,34%, а пенсионного фонда LHV Pensionifondi Roheline III 1,58%. Положительный вклад в результат внесла в первую очередь компания Nextracker, чьи системы отслеживания для солнечных панелей (solar trackers) позволяют солнечным панелям следовать за движением солнца, тем самым повышая эффективность солнечных электростанций. Положительное влияние оказали также шведские промышленные компании Sandvik и Epiroc, которые предлагают автоматизированные решения и производят электро- и аккумуляторные машины для шахт, способствуя сокращению на шахтах выбросов и повышению их энергоэффективности.

Быстрое развитие искусственного интеллекта и центров обработки данных, рост потребностей в энергии увеличивают глобальный спрос на сырьевые материалы, вследствие этого сокращение выбросов углерода в горнодобывающей промышленности становится все более важным. Предприятия сектора, разрабатывающие экологичные и эффективные технологии, являются одними из главных выгодоприобретателей от этого тренда. В условиях быстрого роста потребления тема энергетического перехода (energy transition) стала скорее темой добавления энергии (energy addition) – новые источники «зеленой» энергии не заменяют текущее потребление, но дополняют его.

Явный негатив витал вокруг датского застройщика и оператора морских ветряных парков Orsted, поскольку компания сообщила об очередном списании стоимости проектов в США и смене исполнительного директора. Иногда смена руководства после стратегической неудачи может быть позитивным сигналом для инвесторов, но это не меняет того факта, что предприятие стоит перед серьезными вызовами. Операционные активы предприятия генерируют денежный поток, но в цене акций отражается отсутствие ожиданий будущего роста. В то же время инвестирование – долгосрочный процесс, где важно уметь оценивать не только сиюминутные проблемы предприятия, но и его потенциал для дальнейшего подъема и увеличения своей стоимости. Когда ожидания рынка и так низкие, даже небольшой позитивный сигнал может послужить ощутимым толчком к восстановлению – порой хватает одного солнечного луча, чтобы между туч блеснул яркий свет.

Декабрь 2024: Подъемы и спады в сфере «зеленых» инвестиций

В конце декабря бесперебойность поставок энергии вновь стала злободневной темой в связи с повреждением EstLink 2 и обрывами кабеля передачи данных. Министерство экономики и коммуникаций определяет бесперебойность поставок как показатель того, удовлетворяет ли и в каком объеме предложение энергии спрос и может ли потребитель получить энергию в желаемом количестве, в нужное время и по приемлемой цене. В этом контексте экологичность производства энергии становится темой, связанной с ресурсами и инфраструктурой в более широком смысле.

В случае импорта энергии через межгосударственные соединения можно, например, полагаться на базовую нагрузку сети Финляндии или стран Балтии. Недавно эта тема имела резонанс и в Норвегии, где обострилась проблема роста цен на местную энергию. Этот вопрос обострился и в связи с Германией, которую обвиняют в удорожании энергии в Норвегии, поскольку Германия не в состоянии производить достаточно электроэнергии из возобновляемых источников и угля.

Однако очевидно, что и электросети, базирующиеся только на возобновляемой энергии, и желаемое количество энергии, и его цену в конечном итоге контролирует исключительно мать-природа. Ветер дует, когда захочет, и солнце светит только в положенное ему время. Инвестор оказывается в сложной ситуации: если все производители будут производить одновременно, то, согласно экономическому закону спроса и предложения, это негативно скажется на доходности. С точки зрения потребителя, более низкая цена, конечно, предпочтительнее, поскольку она соответствует критерию приемлемой цены, и особенно важна в промышленном секторе, где она поддерживает конкурентоспособность государства. Дорогая или нестабильная энергия может побудить промышленные предприятия перенести производство в другое место. Тем, кто отвечает за энергетическую политику, следует принимать во внимание такое развитие событий.

Этот нарратив хорошо характеризует и последний год «зеленых» фондов, который оказался непростым в плане инвестиций. В декабре доходность LHV Pensionifondi Roheline была –3,39%, а доходность LHV Pensionifondi Roheline III –3,12%, в результате общая доходность за 2024 год составила –9,47% и –9,90% соответственно. Наибольшее негативное влияние оказали инвестиции, связанные с солнечной энергией и «зелеными» технологиями, в том числе с производителем ветряных турбин Vestas и крупным фондом, специализирующимся на возобновляемой энергии и «зеленых» технологиях. В течение года дела шли хорошо у инвестиций, имеющих отношение к энергоэффективности, электрификации и экономике замкнутого цикла, которые показали хорошую доходность. Однако их положительный вклад оказался недостаточным, чтобы компенсировать негативное влияние инвестиций в возобновляемую энергию.

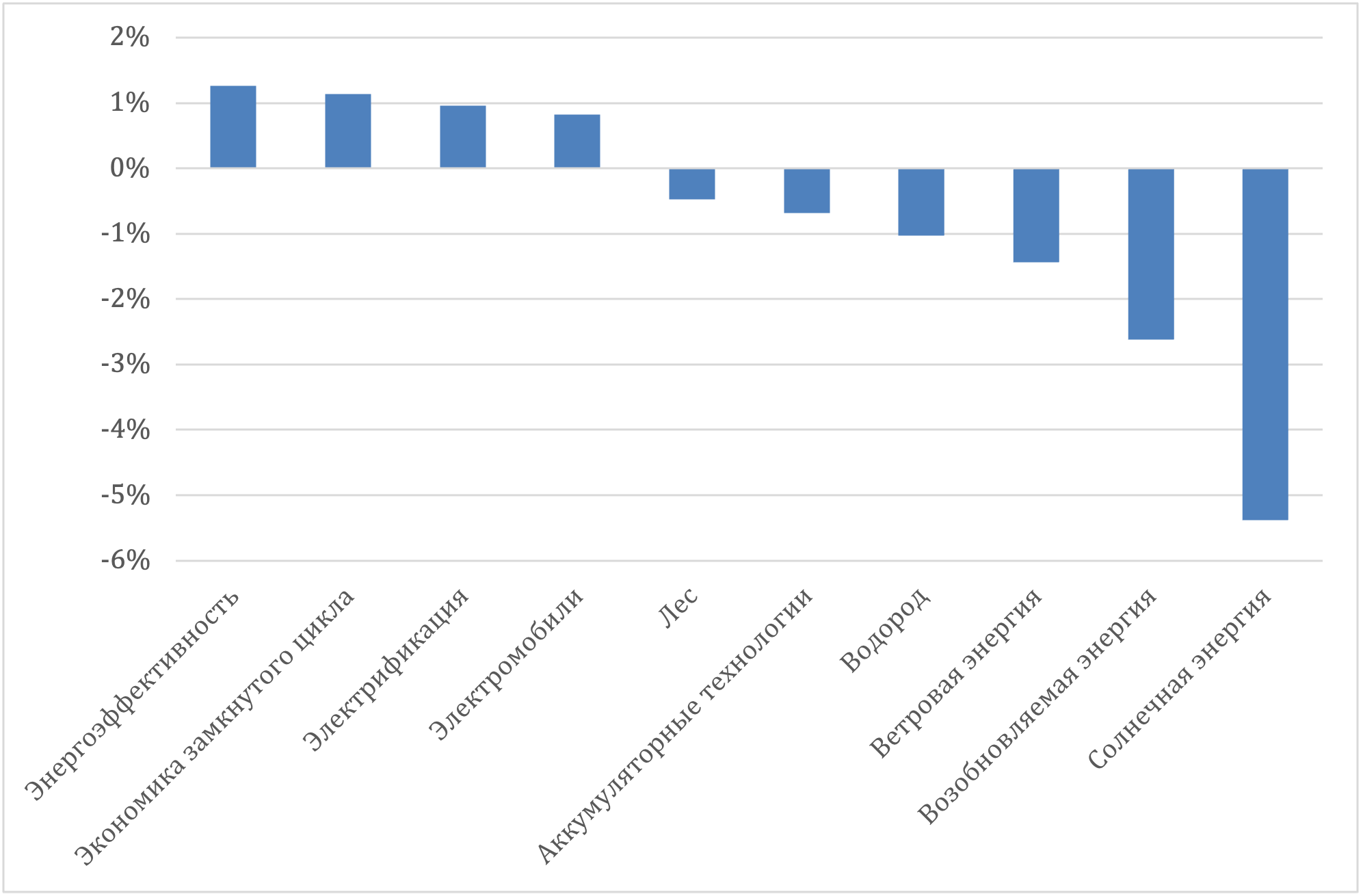

Вклад в доходность «зеленых» фондов в 2024 году в плане инвестиционных тем

График 1. Вклад в доходность «зеленых» фондов в 2024 году в плане инвестиционных тем.

Новый год начался довольно позитивно, хотя и в политической обстановке, и в части процентных ставок по-прежнему царит большая неопределенность. Решение Федеральной резервной системы США (FED) снизить процентные ставки не так быстро, как ожидалось, также может повлиять на рынки. Хотя делать выводы еще рано, инвесторы видят возможности в «зеленых» сферах, цены на которые снизились. Также надеются, что эффект от заявленных президентом Дональдом Трампом решений может оказаться меньшим, чем до сих пор опасались. Во время предыдущего президентского срока Трампа «зеленые» активы значительно превосходили по доходности нефтегазовые активы. Это говорит о том, что привлекательность «зеленых» инвестиций может оставаться высокой даже в политически непростые времена. Впрочем, всегда надо быть готовым к сюрпризам Трампа, поскольку его неожиданные политические решения и заявления могут оказать влияние на рынки и конкретные предприятия.